中欧融恒平衡2024年业绩同类第一!蓝小康最新复盘与展望来了

- 创业

- 2025-01-17 14:55:02

- 21

2024年,中国资本市场经历了关键一年,与此同时,全球秩序也正经历深刻重塑,多极化趋势加速。在全球波动加剧的市场环境下,注重安全边际和企业内在价值的价值策略风格的优势愈发凸显。

作为价值派基金经理的代表之一,中欧基金蓝小康拥有超13年投研经验和超7年公募基金管理经验,其投资框架兼具“自上而下”的宏观视野和“自下而上”的个股选择,擅长在宏观经济不同产业的繁荣与衰退周期中挖掘低估值、高质量的公司。

凭借稳健平衡的价值投资风格,蓝小康过去几年在震荡的市场中取得优异成绩,多阶段超额收益显著。近期,他深入分享了市场观点,基于长线的宏观思考,从全球视角对2025年作出市场研判。

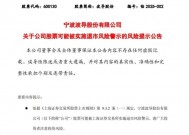

中欧融恒平衡2024年业绩同类第一,超额收益显著

蓝小康现任中欧基金价值组组长、权益投资决策委员会委员,目前管理4只公募产品。

蓝小康独立管理的三只产品,在2024年均取得了20%以上的收益率,业绩均位列同类前5%。中欧红利优享混合A 2024年收益率21.36%,超额收益17.3个百分点,位列同类排名前5%(22/480);长期业绩亦表现良好,近五年收益率69.81%,超额收益达71.39个百分点,位列同类排名前15%(52/431)。

中欧融恒平衡混合A的2024年收益率达22.58%,超额收益11.64个百分点,位列同类排名第一(1/46)。中欧价值回报混合A的2024年收益率为21.1%,超额收益10.02个百分点,位列同类排名前5%(86/1718)。

蓝小康参与共同管理的中欧价值发现混合A多阶段跑赢业绩基准,过去三年收益率-3.19%,超过业绩比较基准8.06个百分点;过去五年收益率44.72%,跑赢10.26%的业绩比较基准(数据来源:基金定期报告,截至2024年9月30日)。

蓝小康拥有中国科学院化学研究所材料学博士学位,具备强大的学术背景和丰富的研究经历,投研能力圈较为宽广,深度覆盖周期、金融、科技、消费与医疗等诸多行业板块,兼具广度与深度。蓝小康在2024年三季报中表示,其在持仓结构上延续了以往的关键词:稳增长、高股息、一带一路、上游资源、重化工业、国企、港股。

价值投资的坚守者:复杂环境中的变与不变

蓝小康的个人价值投资体系经历了持续的进化和迭代。2011年进入证券行业后,蓝小康从行业研究员做起,逐步积累对产业周期和个股价值的深刻认知;2016年,他加盟中欧基金,加入曹名长牵头搭建的价值组。

回顾职业历程,蓝小康表示2016年之前自己“股票思维”更重,当时更关注高弹性、讲故事的成长股,但等到市场环境出问题,才发现那些公司的基本面其实并没有那么好。在与同团队长期坚持价值投资的曹名长交流后,蓝小康意识到,成长性再好的公司,如果估值特别贵,最终都会跌回去。此后,他的投资天平逐渐向低估值倾斜,成为价值派的中坚力量。

在多年的投资中,蓝小康形成了均衡稳健的投资风格,不拘泥个股,通过把握宏观周期和长久期资产追求组合整体性价比。在他看来,估值比行业增速更重要,如果一家公司的高增长换来的是很贵的定价,它的风险收益比就会变差。他尤其强调“现金流是企业价值的根本”,如果企业没有稳定现金流,那就没有久期,而做投资最看重的就是久期,因为“剩”者为王。

当前,面对更为复杂的外部环境,对企业价值的判断是否需要相应调整?蓝小康对此认为,未来经济结构和动能模式确实会发生明显变化,中国经济从过去依赖资源消耗、政策支持逐步转向精细化、技术驱动型、更市场化的发展,企业发展比拼的是管理效率、团队文化、技术能力、信息化等。整体上,拥有阿尔法优势的企业会坚持下来,原来依靠贝塔的企业将慢慢退出。

展望2025:从全球秩序到中国机遇

当前,世界变局加速演进,深刻重塑着全球秩序和发展格局。蓝小康指出,关注全球秩序变化,对投资框架的调整至关重要。

“世界各国间原有的经济分工关系正在改变,多极化趋势加速。中国从原来的中低端制造业,向高端制造业、高端消费品牌发展,在此过程中可能会和美国产生更直接的竞争。”他表示,在这一背景下,投资框架需要给予宏观判断更高的权重,同时做好应对汇率、资产价格波动的策略准备。

展望2025年,蓝小康对中国资本市场充满信心。他认为,当前股市估值处于历史低位,蕴藏着较大的修复空间;尤其是在“一带一路”倡议的带动下,央国企等低估值资产将迎来长期配置价值。同时,他看好上游资源领域的投资机会,黄金、工业金属以及煤炭、石油等和经济相关度高的资产将成为高股息策略的重要组成。

此外,他提醒投资者关注全球系统性风险,特别是源自欧洲的市场波动,或将引发美国市场风险;应在国内经济企稳的背景下,合理布局优质资产,以应对外部环境的不确定性。

排名来源:中国银河证券基金研究中心,截至2024/12/31,同类为银河证券分类。中欧红利优享混合A属于“2.3.3 灵活配置型基金(基准股票比例60%-100%)(A类)”;中欧融恒平衡混合A属于“2.4.1股债平衡型基金(A类)”;中欧价值回报混合A属于“2.1.1 偏股型基金(股票上下限60%-95%)(A类)”。

数据来源:2024年业绩已经托管行复核,数据区间为2024/1/1-2024/12/31。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

基金定期报告显示,截至2024/09/30,中欧红利优享灵活配置混合A的成立以来涨跌幅101.02%, 同期业绩比较基准2.70%。2019-2023年基金涨跌幅和同期基准表现为43.27%/17.48%,25.77%/7.24%,27.63%/7.58%,-10.2%/-12%,-2.92%/-6.84%。历任基金经理:蓝小康20180420-管理至今,曹名长20180419-20210210,卢博森20180419-20200529。本产品于2020/10 修改投资范围,增加存托凭证为投资标的。详阅法律文件。中欧融恒平衡混合A的成立以来涨跌幅21.06%, 同期业绩比较基准5.28%。2023年基金涨跌幅和同期基准表现为-4.2%/-4.31%。历任基金经理:蓝小康20230321-管理至今。中欧价值回报混合A的成立以来涨跌幅22.54%, 同期业绩比较基准2.92%。2023年基金涨跌幅和同期基准表现为-4.8%/-8.45%。历任基金经理:蓝小康20230609-管理至今。中欧价值发现混合A的成立以来涨跌幅285.11%, 同期业绩比较基准28.77%。2019-2023年基金涨跌幅和同期基准表现为29.09%/29.43%,16.84%/22.61%,26.67%/-3.12%,-12.41%/-16.86%,-1.95%/-8.4%。历任基金经理:沈悦20200512-管理至今,蓝小康20170511-管理至今,曹名长20151120-管理至今,张燕20150529-20161117,苟开红20091009-20150529,王磊20090724-20100902。本产品于2020/10 修改投资范围,增加存托凭证为投资标的。详阅法律文件。

风险提示:

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。中欧红利优享灵活配置混合、中欧融恒平衡混合、中欧价值回报混合、中欧价值发现混合为混合型基金,其预期收益及预期风险水平高于债券型基金和货币市场基金,但低于股票型基金。中欧红利优享灵活配置混合、中欧融恒平衡混合、中欧价值回报混合可投资于港股通标的股票。除了需要承担与内地证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

有话要说...